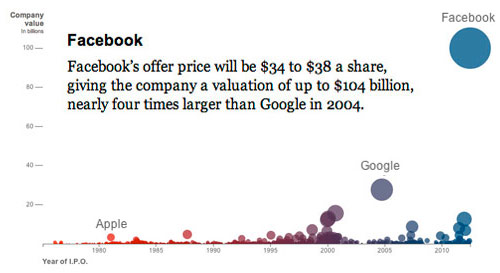

Facebook sale a bolsa. El New York Times ha preparado un espléndido interactivo en el que se compara el volumen de la operación con el de otras empresas del sector tecnológico en las últimas décadas. El tamaño de los círculos y el eje vertical indican la capitalización bursátil inicial de la empresa –lo más parecido al «valor de la empresa», dicho en términos llanos– mientras el eje horizontal son las fechas, con un jovencísima Apple a principios de los 80s.

En el momento de la salida a bolsa, según el precio previsto para las acciones –cuyo valor individual, dicho sea de paso, es irrelevante¹, dado que pueden dividirse o agruparse artificialmente– la capitalización bursátil de Facebook se situará en unos 100.000 millones de dólares, cuatro veces más de lo que Google valía cuando salió a bolsa en 2005. Es la segunda salida a bolsa más grande de la historia del mercado americano, solo por detrás de Visa en 2008.

Mark Zuckerberg controla más del 50 por ciento de las acciones con derecho a voto, aunque su porcentaje acciones sobre el total es algo más pequeño (existen algunas sin derecho a voto).

Como curiosidad, si viajaras en una máquina del tiempo a 2004 y te ofrecieras para trabajar allí a cambio del 0,001 por ciento de acciones de la empresa pronto podrías venderlas por un millón de dólares. No sería mal negocio.

Para que nadie se deje arrastrar por las emociones: el gráfico del New York Times incluye también lo qué sucedió con la evolución de todas estas empresas a lo largo de los siguientes años. En la mayoría de los casos hay un boom seguido de un bonito crash –en ocasiones a cámara lenta– salvo dignas excepciones. Y es que el mercado es cruel y salvaje: con el paso de los años, sólo sobreviven los más aptos.

(1) Como curiosidad, se podrán a la venta finalmente 421.233.615 acciones a 38 dólares cada una. Pero vamos, que podrían ser 160.068.773 acciones a 100 dólares cada una, que es lo mismo.